În dezbatere au fost o serie de operațiuni economice desfășurate în perioada 2011-2012, pentru care Administrația Fiscală pentru Contribuabili Nerezidenți, pe de o parte a refuzat acordarea dreptului de deducere, iar pe de altă parte a refuzat scutirea de TVA și apoi a colectat TVA în mod suplimentar, având în vedere existența anumitor erori formale de întocmire a documentelor, fără a se reține și proba existența vreunei fraude sau măcar a unei intenții de fraudă.

Deznodământul favorabil pentru contribuabil a fost atins în etapa recursului, când Curtea de Apel București a dispus casarea integrală a Sentinței Tribunalului București și, rejudecând cauza în fond, a validat dreptul de deducere a TVA, verificând corelarea bunurilor achiziționate cu bunurile vândute dar și subliniind că, în toate cazurile, drepturile de deducere a TVA și de scutire de TVA se impun a fi analizate cu respectarea principiului prevalenței economicului asupra juridicului și a principiului neutralității TVA.

Hotărârea Curții de Apel București prezintă relevanță practică deoarece invalideaza tendința organelor de control de a refuza acordarea dreptului de deducere TVA pentru chestiuni care țin doar de forma documentelor justificative și, totodată, reprezintă încă un exemplu de aliniere a practicii naționale la jurisprudența CJUE. În acest sens, amintim că practica Curții de Justiție a Uniunii Europene a statuat în mod constant că „(...) principiul neutralității fiscale impune ca deducerea TVA-ului (...) să fie acordată dacă cerințele de fond sunt îndeplinite, chiar dacă anumite cerințe de formă au fost omise de către persoanele impozabile” (a se reține hotărârile pronunțate în Cauzele Ecotrade C‑95/07 și C‑96/07, C-385/09 Nidera, Collée C-146/05, Uszodaépítő C‑392/09 etc.).

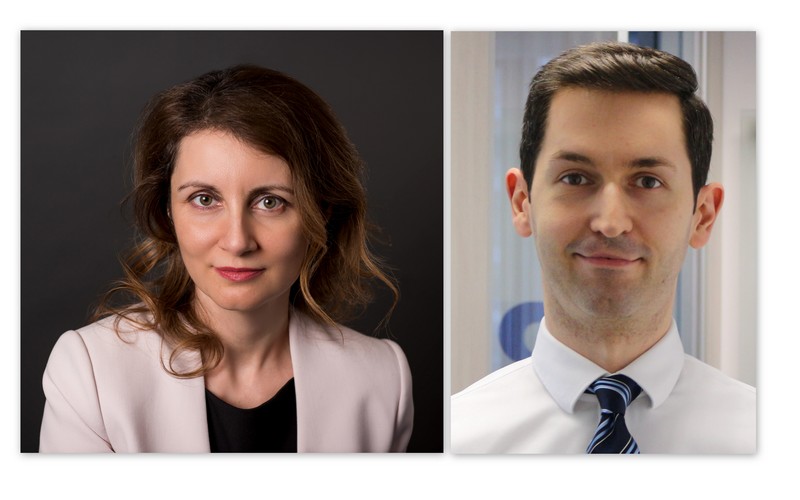

“Soluția Curții de Apel București este importantă deoarece, în decursul timpului, textele de lege incidente în speță (art. 145 și art. 146, raportate la art. 126 și art. 132 din Codul Fiscal) au fost modificate în mod repetat de legiuitor și au creat interpretări diferite la nivelul autorităților fiscale cu privire la dovezile necesare pentru a justifica dreptul de deducere a TVA. Totodată, în contextul economic actual, caracterizat printr-o complexitate din ce în ce mai mare a operațiunilor economice, riscul survenirii unor erori formale la nivelul documentelor justificative este sporit, devenind cu atât mai importantă reafirmarea pe calea jurisrpudenței naționale a principiilor fundamentale în materia TVA, respectiv neutralitatea și proporționalitatea“, a precizat Raluca Andrei, Partener în cadrul Tudor Andrei și Asociații SPARL.

Soluția Curții de Apel București vine să confirme atât conformitatea documentelor justificative ale contribuabilului, cât și lipsa de importanță a unor erori care au survenit la întocmirea documentelor în decursul timpului, în condițiile în care pe parcursul procedurilor de contestare au fost depuse numeroase alte documente care probează legalitatea operațiunilor economice. Astfel, se infirmă abordarea organului fiscal de a sancționare a contribuabilului pentru anumite imprecizii ori erori documentare care au survenit în derularea operațiunii comerciale.

“Pe cale judiciară s-a obținut coroborarea corectă a prevederilor legale naționale și a principiilor comunitare existente în materia TVA. Cu toate că practica instanțelor de judecată acordă prevalență principiilor neutralității și proportionalității în materia TVA, linia de demarcație între o eroare formală în întocmirea documentelor justificative și afectarea fondului relațiilor comerciale poate fi uneori foarte fină, fapt ce subliniază importanța modalității de întocmire a documentelor justificative, în special a declarației vamale de export. Eventuale erori, chiar și formale, la întocmirea documentelor justificative pot crea dificultăți cu privire la proba fondului operațiunilor economice analizate, punând în pericol posibilitatea de recunoaștere a dreptului de deducere a TVA chiar și în fața instanțelor de judecată”, a precizat Mihai Cristian Bosa, Senior Associate în cadrul Tudor Andrei și Asociații SPARL.

Societatea de avocatură Tudor Andrei și Asociații este afiliată BDO, una dintre cele mai mari rețele de consultanță din România și din lume. Tudor Andrei și Asociații oferă o gamă completă de servicii de avocatură de business, membrii echipei deținând o experiență relevantă în soluționarea situațiilor litigioase fiscale și cu profesioniști, fuziuni și achiziții, drept societar, drept imobiliar, dreptul muncii, protecția datelor cu caracter personal etc.

Tudor Andrei și Asociații SPARL se implică activ în dezvoltarea unui mediu de afaceri sănătos, prin cultivarea unei gândiri de business și activități de responsabilitate socială corporativă (CSR):

- Raluca Andrei, Partener este lector CECCAR pe teme de contencios fiscal cu cursuri susținute în mod constant încă din 2018,

- Mihai Cristian Bosa, Senior Associate este implicat în inițiative de promovare a arbitrajului ca și modalitate eficientă de soluționare a disputelor, precum Young Romanian Arbitration Practitioners Group (YRAP),

- Membrii echipei Tudor Andrei și Asociații SPARL desfășoară activități de responsabilitate socială corporativă, cea mai recentă fiind desfășurată în beneficiul Școlii Gimnaziale I-VIII din Comuna Cilibia, județul Buzău, ca parte dintr-un program al Asociației pentru Valori în Educație.

Tudor Andrei și Asociații SPARL a obținut o soluție favorabilă mediului privat într-un litigiu fiscal în care au fost analizate operațiuni economice complexe privind TVA

- Details

- By M.T.

- Hits: 2603

Echipa de avocați Tudor Andrei și Asociații SPARL, biroul de avocatură afiliat BDO în România, formată din Raluca Andrei (Partener) și Mihai Cristian Bosa (Senior Associate) a reprezentat cu succes un jucător internațional de pe piața infrastructurii energetice într-un litigiu fiscal vizând TVA. Speța a fost gestionată împreună cu echipa BDO Tax, formată din Dan Bărăscu (Partener) și Vlad Madaras (Senior Tax Manager).