Avocații D&B David și Baias au obținut o hotărâre judecătorească definitivă favorabilă contribuabilului, într-un litigiu fiscal complex ce privea obligații fiscale de natura TVA și impozit pe profit, stabilite suplimentar de autoritățile fiscale în sarcina acestui dezvoltator imobiliar. În prealabil, avocații D&B au obținut suspendarea definitivă și a efectelor actelor de impunere, dar pentru a beneficia de efectul amnistie fiscale, contribuabilul a decis achitarea obligației fiscale principale de un milion de euro, sumă pe care autoritățile fiscale au restituit-o deja acestuia, alături de cheltuielile de judecată la care au fost obligate în litigiu.

Disputa fiscală a ridicat mai multe probleme de drept, care, așa cum precizam anterior, și-au găsit răspunsul în hotărârile judecătorești pronunțate și au fost soluționate în favoarea companiei, dintre care le amintim pe cele mai importante ce au fost astfel dezlegate.

Instanțele de judecată au sancționat cu nulitate dublă impozitarea din perspectiva TVA, confirmând că odată ce contribuabilul a stabilit obligațiile fiscale, chiar ulterior unui control inopinat, nu mai este posibilă stabilirea lor încă o dată în inspecția fiscală, punând eventual în sarcina contribuabilului demersuri de corectare sau generând alte riscuri pentru inspecțiile viitoare. Astfel, contribuabilul fusese supus unui control antifraudă, finalizat cu un proces verbal prin care au fost estimate TVA și impozit pe profit suplimentar, considerându-se că nu sunt dovedite serviciile prestate de diverși parteneri contractuali care efectuaseră lucrări de construcție în complexul imobiliar edificat de companie. Din prudență, în anticiparea clarificării acestor aspecte într-o inspecție fiscală viitoare, compania a declarat sumele estimate de controlul inopinat și le-a și plătit, anterior inițierii inspecției fiscale care a urmat controlului antifraudă. Cu toate acestea, inspecția fiscală a impus ea însăși, prin decizia de impunere emisă, suma de TVA, realizând astfel o dublă impozitare.

Pe parcursul disputei în instanță, autoritățile fiscale au susținut constant că trebuia impusă această sumă și că de fapt corecția efectuată de contribuabil ar trebui “întoarsă” – în concret, s-a propus ca însăși compania să își anuleze corecția inițială, preluând într-un decont de TVA curent suma cu semnul “-“. Această “sugestie” a organelor fiscale era una deosebit de periculoasă, căci o viitoare inspecție fiscală, care ar fi vizat această “re-corectare” cu siguranță ar fi invalidat-o, pe considerentul corect că s-a revenit asupra unei perioade deja supuse inspecției fiscale, însă instanțele de judecată au înțeles corect și cenzurat aceste apărări, pe baza argumentelor echipei de avocați din D&B David și Baias.

Pe de altă parte, pentru operațiunile mai sus menționate, compania nu doar că a obținut anularea acestei duble impozitări, dar și stabilirea în minus a sumelor plătite inițial cu titlu de TVA și impozit pe profit, întrucât din probele administrate s-a reținut de către instanțele de judecată îndeplinirea cerințelor de fond și formă pentru deducerea TVA aferent serviciilor de antrepriză efectuate de subcontractori.

A doua chestiune ce a ridicat ample discuții în cauză a fost reprezentată de deducerea cheltuielilor cu dobânzile aferente unui credit accesat de un dezvoltator imobiliar. Desigur, ca regulă, costurile creditării sunt incluse în valoarea apartamentelor construite și deduse prin amortizarea fiscală, însă întrebarea care s-a pus în disputa fiscală a fost dacă același tratament fiscal se aplică și atunci când lucrările de construcție sunt sistate temporar (din cauza unei crize de materiale, unor dificultăți financiare temporare, etc.). Cu toate că ANAF a considerat, mecanic, că aceste costuri trebuie deduse pe calea amortizării, fără a ține cont de faptul că proiectul era sau nu în plină desfășurare, avocații D&B au propus o abordare orientată spre detaliu, valorificând motivele care au condus la oprirea temporară a lucrărilor și o analiză minuțioasă a regulilor contabile aplicabile. Instanța a validat această abordare și a reținut că, atunci când lucrările sunt oprite, costul creditării unui dezvoltator poate fi dedus lună de lună, ca orice altă cheltuială deductibilă, fără a mai fi amânat la deducere prin amortizarea sa pe o perioadă mai lungă de timp.

O altă chestiune notabilă în disputa fiscală a privit interpretarea normelor Codului fiscal referitoare la aplicarea cotei de TVA reduse de 5%, în cazul livrării de locuințe. Astfel, pe de o parte, instanțele de judecată care au soluționat cauza au invalidat argumentele de ordin formal invocate de organul fiscal pentru a nega aplicabilitatea cotei reduse, analizând corespunzător și validând corectitudinea declarațiilor date de cumpărători, prin care aceștia atestă că nu dețin în proprietate alte locuințe sau confirmând existența mandatului tacit între soți. Pe de altă parte, în etapa recursului în fața instanței supreme au fost ridicate de ANAF numeroase alte obiecții legate de stadiul locuințelor la momentul livrării, dar aceste aspecte au fost înlăturate cu mare rigurozitate, fiind avute în vedere corespunzător diferențele dintre o locuință susceptibilă de a fi locuită ca atare versus o locuință “la roșu”, din perspectiva finisajelor.

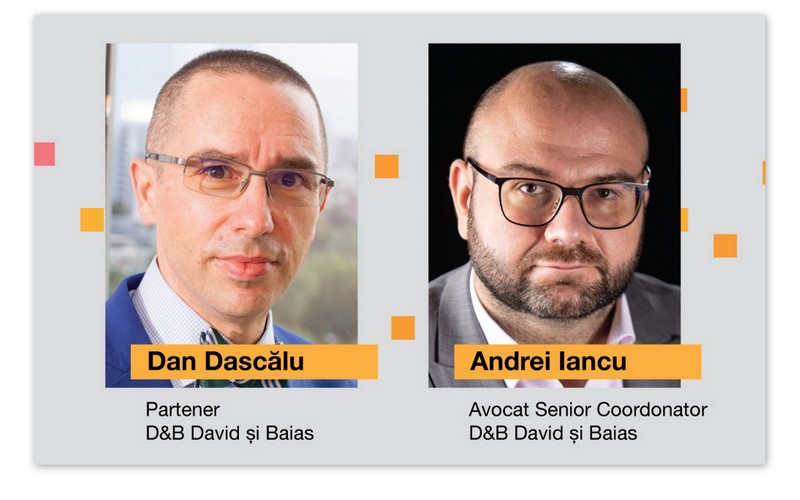

Dan Dascălu, Partener coordonator litigii fiscale, D&B David și Baias: “Ne bucurăm întotdeauna să îi sprijinim pe clienții noștri în identificarea și invocarea celor mai adecvate și riguroase soluții de interpretare a textelor legale menite a sprijini soluționarea cu succes a disputelor fiscale, iar, atunci când acestea sunt confirmate și de către instanța de judecată, satisfacția este și mare. Acestea pot să fie unele care contribuie nu doar la confirmarea situației juridice a contribuabilului în favoarea căruia aceste soluții se pronunță, ci și la clarificarea unor probleme grele și controversate de drept fiscal. Și atunci când ajungem în fața Curții de Justiție a Uniunii Europene și obținem hotărâri care conduc la schimbarea legii naționale și a practicii, dar și atunci când disputa privește exclusiv aspecte de drept fiscal național, încercăm să înțelegem cât mai bine business-ul și necesitățile sale, pentru a identifica soluții creative, dar riguros corecte. În plus, ni se pare esențial să readucem în discuție oricând este nevoie și principiile generale de drept, precum am făcut încă de la primul moment și în această cauză, subliniind erorile mai mari sau mici în abordarea organelor fiscale în cadrul unor demersuri derulate în mod constant alături de specialiștii în fiscalitate și contabilitate PwC din România sau din alte țări.”

Andrei Iancu, Avocat senior coordonator D&B David și Baias: “În spatele acestei soluții favorabile stau aproximativ 3 ani de muncă, împreună cu clientul, dar și cu expertul parte, pentru a înțelege circumstanțele factuale în ridicarea complexului imobiliar, pentru a înțelege cum se aplică politicile contabile, pentru a studia jurisprudența națională și europeană relevantă și desigur ne bucurăm când eforturile noastre conjugate sunt încununate cu un succes definitiv. A fost în mod special o luptă aprigă, de la primele demersuri administrative din contestație și până la ultimul termen din fața Înaltei Curți, pentru a demonta divagațiile autorităților fiscale și încercărilor lor de a induce confuzii referitoare la procedura fiscală și aplicarea cotei reduse de TVA. Credem fundamental că succesul se obține lucrând în echipă cu clientul, aspect confirmat încă o dată și în această cauză – în care fără o cunoaștere detaliată a stadiului lucrărilor la imobile în diferiți ani, nu s-ar fi putut combate eficient susținerile ANAF.”

Soluție definitivă obținută de D&B David și Baias într-o dispută fiscală complexă pentru un dezvoltator imobiliar

- Details

- By DRC Team

- Hits: 1101

Avocații D&B David și Baias au obținut o hotărâre judecătorească definitivă favorabilă contribuabilului, într-un litigiu fiscal complex ce privea obligații fiscale de natura TVA și impozit pe profit, stabilite suplimentar de autoritățile fiscale în sarcina acestui dezvoltator imobiliar. În prealabil, avocații D&B au obținut suspendarea definitivă și a efectelor actelor de impunere, dar pentru a beneficia de efectul amnistie fiscale, contribuabilul a decis achitarea obligației fiscale principale de un milion de euro, sumă pe care autoritățile fiscale au restituit-o deja acestuia, alături de cheltuielile de judecată la care au fost obligate în litigiu.